ふるさと納税をしてみたいけれど、複雑な確定申告はハードルが高いと感じている方は多いのではないでしょうか。サラリーマン家庭では確定申告の手順すら分らないというケースもあることでしょう。

ふるさと納税のワンストップ特例制度は、条件を満たせば確定申告を行わなくても税金の控除を受けられサラリーマン家庭に嬉しいる制度!

ふるさと納税ワンストップ特例制度を利用できる条件や手続きについてチェックしていきましょう。

ふるさと納税のワンストップ特例制度のメリット・デメリット、注意点についても触れていきます。

この記事でわかること

ふるさと納税ワンストップ特例制度を利用できる条件は?

ふるさと納税ワンストップ特例制度とは、確定申告をしなくても税金の控除を受けることができるサラリーマン家庭には嬉しい制度なんですよ。

- ふるさと納税を行う寄付先は5自治体以内

- その年の所得について確定申告をする必要がない人

以上が、ワンストップ特例制度を利用できる条件です。

①は、6回以上ふるさと納税をしたとしても、寄付先が5自治体以内ならOK!ふるさと納税を行った回数ではなく寄付先の件数であることを覚えておきましょう。

②は、給与所得が勤め先の会社のみで年末調整だけで済むサラリーマン家庭が当てはまります。

例えば、給与が2,000万円を超えるサラリーマンは会社で年末調整が行われませんし、株式売買等で20万円を超える所得があるサラリーマンは確定申告が必要です。

医療費控除や住宅ローン控除を受ける方も確定申告が必要なためワンストップ特例制度を利用することは出来ません。

収入が会社の給与所得だけであれば、年末調整だけで済むため手軽な制度といえますね。

◎参考:ワンストップ特例制度|さとふる

今までふるさと納税に興味はあったけど確定申告の手続きが面倒でやる気が起きなかったという方や簡単な手続きで税金控除を受けたいという方におすすめです。

ふるさと納税ワンストップ特例制度に必要な手続き

ワンストップ特例制度は1月1日から12月31日までに行った5自治体までのふるさと納税が対象です。

このごろは豪華な返礼品に注目が集まっているふるさと納税ですが、応援したい自治体や活性化して欲しい自治体に寄付するのももちろんOK!

さとふるやふるさとチョイスようなふるさと納税ポータルサイトを利用すればクレジットカード決済で手続きがネット上で完結するので便利ですよ。

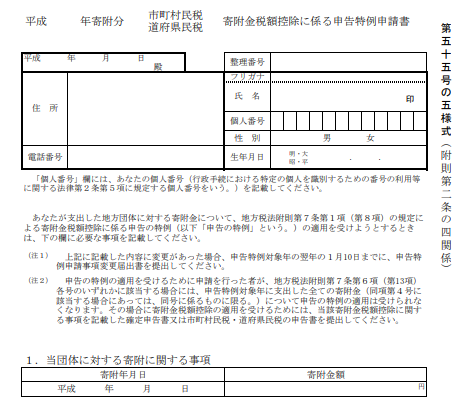

- 寄附金税額控除に係る申告特例申請書

- マイナンバーと本人確認できる書類

ふるさと納税ワンストップ特例制度を利用するには、寄付をした自治体に申請書とマイナンバーを提出する必要があります。

例えば、「さとふる」からふるさと納税を行った方はマイページから記入済みの申請書をダウンロードすることができますよ。

自治体のホームページからもダウンロードできますので確認してみてくださいね。

申告特例申請書は住所、氏名、電話番号、生年月日等の他や寄付した日や金額を記入するだけなので特に難しいことはありません。

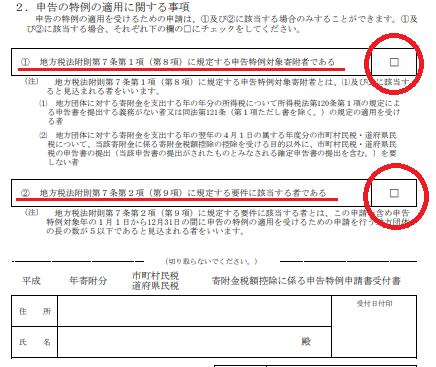

確定申告の必要がない方を対象にした制度なので該当することに間違いが無ければ【①地方税法附則第7条1項(第8項)に規定する申告特例対象寄付者である】の項目にチェックを入れます。

ふるさと納税を行った自治体数が5以下であることに間違いが無ければ【②地方税法附則第7条第2項(第9項)に規定する要件に該当する者である】の項目にチェックを入れます。

記入した申請書にマイナンバーの確認と本人確認ができる書類の写しを添付して提出します。

①顔写真付きマイナンバーカードの表面+裏面

顔写真付きマイナンバーカードの表面のコピーと裏面のコピーが必要です。

②マイナンバー通知カードまたはマイナンバーが記載された住民票+運転免許証またはパスポート等

マイナンバー通知カードのコピーか、マイナンバーが記載された住民票を用意します。これだけだと顔の確認が出来ないため、運転免許証かパスポート等顔写真がついた公的書類のコピーを添えます。

①または②のどちらかの方法でマイナンバーの確認と本人確認書類を用意しましょう。

運転免許証もパスポートも持っていないという方は、健康保険証や年金手帳等、自治体が認める公的書類の写しを2点添えて提出してください。

申請書、マイナンバーの確認と本人確認ができる書類の写しは、ふるさと納税を行った自治体に郵送します。

ふるさと納税ワンストップ特例制度は5自治体以内であれば回数は何度でもOK。

同じ自治体にふるさと納税を複数回行った場合はその都度申請書を提出する必要があります。うっかり忘れないように注意しましょう。

ふるさと納税ワンストップ特例制度のメリット・デメリットってある?

ふるさと納税ワンストップ特例制度は手軽な制度ですが、事前にメリット・デメリットを把握しておくことがポイントです。注意点についても知っておきましょう。

- 確定申告の必要がないサラリーマン家庭は難しい手続きが不要

- 確定申告の手間がかからない分ふるさと納税を楽しみながら行える

- フリーランス、個人事業主の方はふるさと納税ワンストップ特例制度を使えない

- 医療費控除や住宅ローン控除の初年度適用を受ける方は確定申告が必要

- ふるさと納税をした自治体が6ヶ所以上ある方は確定申告が必要

- 申請書の記入やマイナンバーの写しの準備など案外手間がかかる

- 自治体によっては窓口に直接申請書を提出することもできるが通常は切手代がかかる

このようにふるさと納税ワンストップ特例制度にはメリット・デメリットがあります。

申請書は基本的に郵送で自治体に提出します。ふるさと納税ワンストップ特例制度は5自治体までなら何度でも利用することができますが、その都度申請書を提出する必要があります。

つまり毎回切手代がかかるということですね。上限額を計算した上でふるさと納税をしたつもりが、切手代で損をしてしまったというケースも考えられます。

このデメリットをカバーするためには、郵送でマイナンバーの提出が不要なe-Taxで確定申告をする方法があります。

申請書の記入や郵送の手間が面倒に感じる方は、ワンストップ特例制度にこだわらずe-Taxで確定申告するのもありですね。

ふるさと納税ワンストップ特例制度の注意点

ふるさと納税をして確定申告を行うと、すでに支払った所得税と翌年支払う住民税が控除されます。

一方、確定申告を行わずにふるさと納税ワンストップ特例制度を利用した場合、所得税の控除は発生しません。住民税のみが控除されます。

それじゃあ確定申告の方がお得なのでは?と思ってしまいますよね。確定申告で控除される所得税分も住民税から引かれるため控除されるトータルの金額は変わりませんのでご安心ください。

ふるさと納税ワンストップ特例制度で寄付を行うと申請書やマイナンバーの写しを提出する必要がありますが、この後引越しで住所が変わった場合、寄附金税額控除に係る申告特例申請事項変更届出書(引越し届け)を提出しなければなりません。

この届出書を提出しないとふるさと納税ワンストップ特例制度が利用できないため確定申告をすることになります。

確定申告をする場合でも住所変更は必要なので余計な手間がかかってしまうことに!

届出書はインターネット上で提出することは出来ませんので、ふるさと納税をした年の翌年1月10日までに郵送で提出してください。

ふるさと納税ワンストップ特例制度のまとめ

確定申告の必要がないサラリーマン家庭が少しの手間でふるさと納税ができる点がふるさとの税ワンストップ特例制度の最大の魅力!

確定申告って難しそう、確定申告の知識がないという方でも手軽にふるさと納税を行えます。とはいえ、申請書のダウンロード及び記入、マイナンバー等本人確認書類一式をふるさと納税を行う度に郵送で提出する手間がかかるのも事実。

引越しがあればさらに届出を郵送する必要もあるのです。

確定申告なら1回で完了(さらにe-Taxなら書類の提出が省略できる)、ふるさと納税ワンストップ特例制度の申請書等はその都度郵送で提出が必要です。

どちらの方が手間がかからないかを天秤にかけてみましょう。

家庭によっても向き不向きがあるので家族でよく話し合ってみるのもいいですね。

コメント一覧

このコメントは承認待ちです。

コメントする